Pokročilý IRB - Advanced IRB - Wikipedia

| Bankovní regulace a standardy |

|---|

| Pozadí |

| Pilíř 1: Regulační kapitál |

| Pilíř 2: Kontrola orgánem dohledu |

| Pilíř 3: Zveřejnění trhu |

| Obchodní a ekonomický portál |

Termín Pokročilý IRB nebo A-IRB je zkratka pokročilý přístup založený na interních ratingecha odkazuje na soubor úvěrové riziko měřicí techniky navržené pod Basilej II kapitálová přiměřenost pravidla pro bankovní instituce.

V rámci tohoto přístupu mohou banky rozvíjet vlastní empirický model pro kvantifikaci požadovaného kapitálu pro úvěrové riziko. Banky mohou tento přístup používat pouze se souhlasem místních regulačních orgánů.

V rámci A-IRB mají banky používat své vlastní kvantitativní modely k odhadu PD (pravděpodobnost selhání ), EAD (expozice ve výchozím nastavení ), LGD (ztráta při selhání ) a další parametry požadované pro výpočet RWA (rizikově vážené aktivum ). Pak celkem požadovaný kapitál se počítá jako pevné procento odhadovaných RWA.

Některé vzorce v přístupu založeném na interních hodnoceních

Některá hodnocení standardizovaným přístupem odkazují na hodnocení bez hodnocení. Basel II rovněž vybízí banky, aby zavedly přístup k měření úvěrových rizik založený na interních ratingech. Očekává se, že banky budou schopny přijímat sofistikovanější techniky řízení úvěrového rizika.

Banky mohou stanovit vlastní odhad pro některé složky míry rizika: pravděpodobnost selhání (PD), ztráta při selhání (LGD), expozice při selhání (EAD) a efektivní splatnost (M). U veřejných společností se pravděpodobnost selhání obvykle odhaduje pomocí buď „strukturální model“ úvěrového rizika navrhl Robert Merton (1974) nebo zmenšené modely jako Model Jarrow-Turnbull. Pro retailové a nekótované expozice společností se pravděpodobnosti selhání odhadují pomocí kreditního skórování nebo logistické regrese, které jsou úzce spojeny s přístupem v omezené formě.

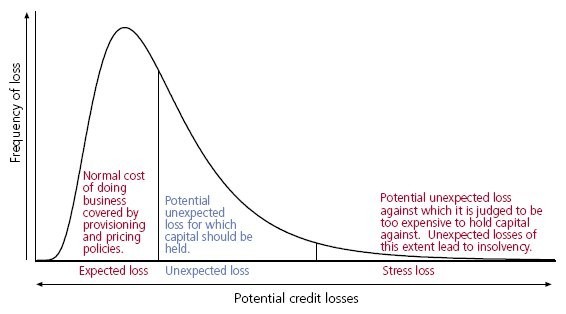

Cílem je definovat rizikové váhy stanovením hraničních bodů mezi oblastmi a uvnitř oblastí očekávaná ztráta (EL) a neočekávaná ztráta (UL), kde regulační kapitál by se mělo konat v pravděpodobnosti selhání. Poté se na základě funkce poskytované Basel II vypočítají rizikové váhy pro jednotlivé expozice.

Níže uvádíme vzorce pro hlavní produkty některých bank: korporátní, malé a střední podniky, hypotéky na bydlení a kvalifikovaná revolvingová retailová expozice. S je min. (Max. (Obrat obratu, 5), 50)

Ve vzorcích níže

- N (x) označuje normální kumulativní distribuční funkce

- G (z) označuje funkci inverzní kumulativní distribuce

- PD je pravděpodobnost selhání

- LGD je ztráta při selhání

- EAD je expozice ve výchozím nastavení

- M je efektivní splatnost

Firemní expozice

Expozice pro podnikové půjčky se počítá následovně[1]

Korelace

- AVC[2] (Asset Value Correlation) byl zaveden rámcem Basel III a je používán následovně:

- pokud je společností velká regulovaná finanční instituce (celková aktiva rovna nebo vyšší než 100 miliard USD) nebo neregulovaná finanční instituce bez ohledu na velikost

- jiný

Úprava splatnosti

Kapitálový požadavek

Rizikově vážená aktiva

Korekce podnikové expozice pro malé a střední podniky

U malých a středních podniků s ročním obratem prodeje nižším než 50 milionů EUR lze korelaci upravit takto:[3]

Korelace

Ve výše uvedeném vzorci je S roční obrat obratu podniku v milionech EUR.

Expozice hypotéky na bydlení

Expozici související s hypotékami na bydlení lze vypočítat takto[4]

Korelace

Kapitálový požadavek

Rizikově vážená aktiva

Kvalifikovaná revolvingová retailová expozice (produkt kreditní karty)

Expozici týkající se nezajištěných retailových úvěrových produktů lze vypočítat takto:[5][6]

Korelace

Kapitálový požadavek

Rizikově vážená aktiva

Jiná maloobchodní expozice

Všechny ostatní retailové expozice se počítají takto:[7]

Korelace

Kapitálový požadavek

Rizikově vážená aktiva

Výhody

- Basel-II přináší výhody zákazníkům s nižší pravděpodobností selhání.

- Basel-II dává bankám výhodu, že mají nižší kapitálový požadavek jako firemní zákazníky s nižší pravděpodobností selhání (graf 1).

- Basel-II přináší výhody malým a středním podnikům, se kterými se musí zacházet odlišně od korporací.

- Basel-II dává bankám výhodu, že mají nižší kapitálový požadavek jako zákazníky s produkty kreditních karet s nižší pravděpodobností selhání (graf 2).

externí odkazy

- http://www.bis.org/publ/bcbsca.htm Basel II: Revidovaný mezinárodní kapitálový rámec (BCBS)

- http://www.bis.org/publ/bcbs107.htm Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS)

- http://www.bis.org/publ/bcbs118.htm Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS) (revize z listopadu 2005)

- http://www.bis.org/publ/bcbs128.pdf Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec, komplexní verze (BCBS) (revize z června 2006)

- http://www.bis.org/publ/bcbs189.pdf Basel III: Globální regulační rámec pro odolnější banky a bankovní systémy (BCBS) (revize z června 2011)

Reference

- ^ Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS) (revize z listopadu 2005), Bod 272

- ^ Basel III: Globální regulační rámec pro odolnější banky a bankovní systémy (BCBS) (revize z června 2011), Bod 102

- ^ Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS) (revize z listopadu 2005), Bod 273

- ^ Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS) (revize z listopadu 2005), Bod 328

- ^ Basel II: Mezinárodní konvergence měření kapitálu a kapitálových standardů: revidovaný rámec (BCBS) (revize z listopadu 2005), Bod 329

- ^ „CRE31 - IRB přístup: funkce rizikové váhy“. www.bis.org. 2020-01-01. Citováno 2020-08-27.

- ^ „CRE31 - IRB přístup: funkce rizikové váhy“. www.bis.org. 2020-01-01. Citováno 2020-08-27.

- Duffie, Darrell a Kenneth J. Singleton (2003). Úvěrové riziko: ceny, měření a řízení. Princeton University Press.

- Lando, David (2004). Modelování úvěrového rizika: teorie a aplikace. Princeton University Press. ISBN 978-0-691-08929-4.

![{ displaystyle K = LGD cdot left [N left ({ sqrt { frac {1} {1-R}}} cdot G (PD) + { sqrt { frac {R} {1- R}}} cdot G (0,999) vpravo) -PD vpravo] cdot { frac {1+ (M-2,5) b} {1-1,5b}}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/1b78e360c829144f01f9efb94697dad7ca9ca01e)

![{ displaystyle K = LGD cdot left [N left ({ sqrt { frac {1} {1-R}}} cdot G (PD) + { sqrt { frac {R} {1- R}}} cdot G (0,999) vpravo) -PD vpravo]}](https://wikimedia.org/api/rest_v1/media/math/render/svg/8a140b8ed1d875483f2e2fc59135e1eaf6aba73c)